リスクを限定して大きな利益を狙えることから有名トレーダーの多くが実践しているFXトレード手法、ピラミッティング。

伝説のプロトレーダー集団「タートルズ」やヘッジファンドの帝王ジョージ・ソロス、資産230億円を築いた日本人トレーダーcis氏など成功者のトレードに共通する手法です。

ただ、ポジション追加のタイミングや資金管理が難しいとの声もあり上級者向けとも言われます。

そこでピラミッティングで成功した有名トレーダーのトレードを分析したところ、ピラミッティングの成功確率を各段に上げるコツが見えてきました。

目次

ピラミッティングとは

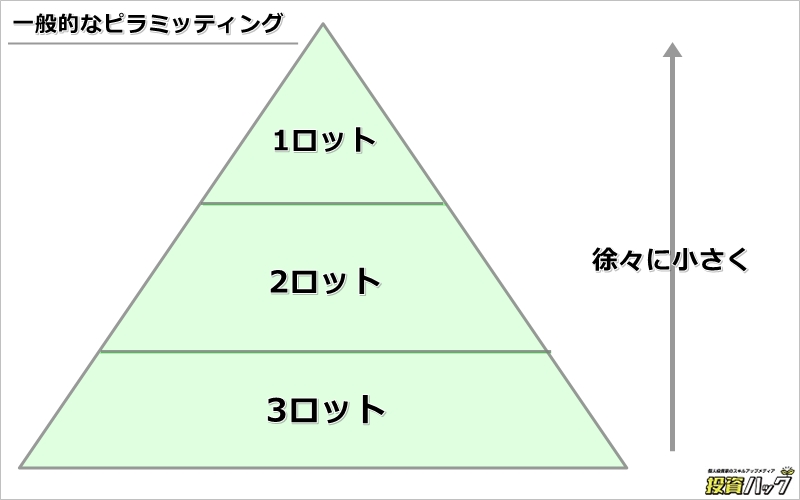

ピラミッティングとは最初に建てたポジションから想定どおりに値動きして含み益が増していくにつれ、徐々にポジションを追加していく手法です。

一般的に最初に建てたポジションサイズ(ロット数)よりも徐々にサイズを小さくしていくことから、ピラミッドの形に見立ててピラミッティングと呼ばれています。

ピラミッティングによって1回でまとめて注文するよりもリスクを抑えて大きな利益を狙えるため、稼いでいるFXトレーダーの多くが実践しています。

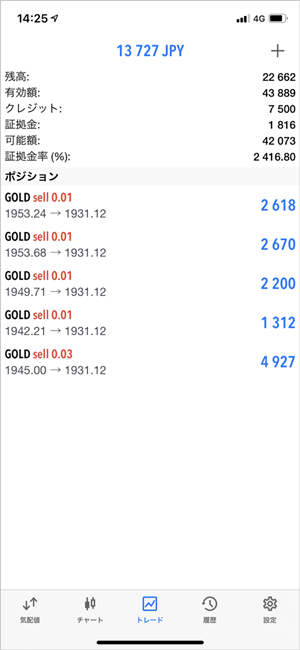

こちらの画像は実際にピラミッティングを実践してみた時のポジションの様子です。

ポジションを複数に分け、エントリー根拠がいくつか重なっていて自信があるところではロットを引き上げました。

かなりロットを抑えてトレードしているので証拠金維持率は2,000%以上です。それでいて、22,000円ほどの資金から13,000円ほどの利益を稼げたので1回のトレードでの利率は60%でした。

これがまさにピラミッティングを実践し、成功した結果です。

ちなみにこの時使っている証券会社は最大レバレッジ1,000倍のXMTradingです。

少額からでも高いレバレッジとピラミッティングを駆使して大きく稼げるため重宝しています。

そんなにまどろっこしいことをしなくても、最初に可能な限りのロットで発注すれば良いのでは?と思うかもしれません。

しかし、仮に想定外の動きをして損切りをする場合、1つ目のポジションを小さくした方が損失が少なく済みます。

ギャン理論で有名な伝説のトレーダー、ウィリアム・ギャンによると「最初のポジションは打診買いまたは打診の売り」。

狙い通りの値動きをした時だけポジションを追加することで、損失を抑えて利益を大きくできます。

利益が出ている時だけポジションを追加する点がナンピンとの大きな違いでもあります。

上級者トレーダーが主に実践する手法のため難しく感じるかもしれませんが、ポイントをいくつか押さえれば誰でも実践できます。

ピラミッティングのやり方

ピラミッティングの手順は次の5ステップです。

- 上昇・下落のトレンドを見つける

- トレンドの方向にエントリーする

- 直近の高値・安値ブレイクで増し玉

- 増し玉とともに損切りラインを移動

- トレンドが転換したら利確

エントリーから利確、損切りまでのやり方をチャートを使って漏れなくお見せします。

上昇・下落のトレンドを見つける

まずはトレンドを見つけましょう。

ここでは下落トレンドから上昇トレンドへ転換するタイミングを狙ったピラミッティングの例をお見せします。

トレンド転換点からエントリーできると、その後のトレンド継続の期間が長く1度のピラミッティングで稼げる利益も大きくなるからです。

また、上昇トレンドでも下落トレンドでも考え方は同じです。

下図はドル円の日足チャートです。

出典:TradingView「米ドル/円チャート」

約1年に渡って続いていた下落トレンドが上値のトレンドラインをブレイク(上抜け)しました。

その後、もともとのトレンドラインまで値を戻してから反発(ロールリバーサル)しています。上昇トレンド始まりのサインです。

トレンドの方向にエントリーする

ここからはトレンド転換付近の値動きを1時間足チャートでクローズアップしていきます。

トレンドラインでの反発に際し大きな陽線を作ったドル円ですが、その後押し目を作っています。

そして再度上昇し、直近高値をブレイクしました。

出典:TradingView「米ドル/円チャート」

ここを最初のエントリーポイントとします。

無事エントリーできたら損切りのラインも合わせて設定しておきましょう。

直近の高値・安値ブレイクで増し玉

この後は上昇トレンドの過程の中で押し目を作り、再度上昇して直近高値を上抜けるタイミングでポジションを追加していきます。

出典:TradingView「米ドル/円チャート」

伝説のトレーダーウィリアム・ギャンも自身のトレード理論をまとめたギャン理論の中で、トレンドブレイクのタイミングこそピラミッティングに適したタイミングであると述べています。

増し玉の際のポイントはローソク足の実体でブレイクしてからポジションを追加すること。

まだローソク足が動いている時に早まってポジション追加したらだましに合う可能性があります。

増し玉とともに損切りラインを移動

ポジションを追加する時には合わせて損切りライン(ストップロス注文)も引き上げていきましょう。

出典:TradingView「米ドル/円チャート」

損切りラインをその都度移動させることで損失リスクを限定することができます。

エントリーポイントよりも上に損切りラインが移動してくれば少なからず利益が確定できるため、無理な急激な増し玉をしない限りその時点で損失リスクがゼロになります。

トレンドが転換したら利確

最後に、買いの場合は直近高値を上抜けずに直近安値を下抜けたら利確します。

出典:TradingView「米ドル/円チャート」

ダウ理論によると直近の高値または安値を割るまでトレンドは継続します。

裏を返せば高値または安値割りはトレンドの転換を示しているため、このタイミングで利確しておくことで利益を目一杯残すことができます。

ピラミッティングが成功しやすいFX証券会社3選

ピラミッティングの成功のしやすさは利用している証券会社の取引条件によっても異なります。

特にデイトレードのような短期トレードをメインにしている方は、スプレッドなどの取引コストや最大レバレッジの高さへのこだわりが勝率や利益を左右するでしょう。

また、ピラミッティングはポジションを追加していく攻めのトレードのため、口座残高以上の損失が発生しない海外基準の証券会社の方がやりやすいです。

海外FX会社はほとんどがゼロカットシステムを採用しており、口座残高以上の損失は業者側が負担してくれます。

以上の観点からピラミッティングが成功しやすいFX証券会社を3つ厳選しました。

①XMTrading

②Exness

③ThreeTrader

それぞれがピラミッティングに向いていると言える根拠を見ていきましょう。

XMTrading:入金ボーナス最大50万円の海外人気No.1業者

引用元:XM TRADINGより

引用元:XM TRADINGより

XMTrading(エックスエム)はゼロカットのある海外FX業者で圧倒的人気No.1の証券会社です。

口座開設だけでもらえる無料の3,000円取引ボーナスに加え、取引資金を入金すると金額に応じて最大50万円の取引ボーナスがもらえるなど特典が豊富。

最大レバレッジは1,000倍でピラミッティングの攻めのトレードを加速させます。

ホームページやサポートは日本人でも安心して利用できる完全日本語対応なので、日本人の海外FX利用者の約半数が利用しているのも納得です。

▶XMの公式サイトへ

※ホームページ:https://www.xmtrading.com/jp/

Exness:レバレッジ無制限かつ狭スプレッド

出典:Exnessホームページより

Exness(エクスネス)は海外FXの中でも数少ないレバレッジ無制限の証券会社です。

少額からでも大きなポジションを持つことができ、ピラミッティングに成功すれば1回のトレードで爆益を掴むことができます。

口座開設や入金によるボーナスはないものの、スプレッドは業界でもトップレベルで狭く日本語サポートも充実しています。

先日にはExnessで2万円から1億円を稼ぎ出したトレーダーもSNSで話題になり、人気急上昇中の証券会社です。

▶Exnessで口座開設

※ホームページ:https://www.exness.com/ja/

ThreeTrader:取引コスト業界最安

引用元:ThreeTraderより

引用元:ThreeTraderより

ThreeTrader(スリートレーダー)は海外FXで最もスプレッドや取引手数料含めたコストが安い業者です。

スプレッドが広く設定されがちな海外業者でありながら、国内FX業者と大差ないスプレッドでスキャルピングトレーダーに重宝されています。

秒単位でスキャルピングがしたい「秒スキャ」トレーダーから特に好まれている様子。

コストを抑えつつも最大500倍のレバレッジでトレードできるため、短期間で決着させるピラミッティングでも大きく利益を伸ばせます。

▶ThreeTraderの公式サイトへ

※ホームページ:https://www.threetrader.com/jp/

ピラミッティングで利益を伸ばすコツ

FXでピラミッティングを成功させるためのコツを8つご紹介します。

- 全ての時間足で同方向のトレンドを狙う

- トレンドの始まりから終わりまでを狙う

- 移動平均線が3本とも同じ方向の時を狙う

- オシレーター系が張り付いている時を狙う

- 資金管理は計画的に行う

- 増し玉と共に損切りラインも移す

- 感情ではなくトレードルールに従う

- ピラミッティングに適したFX業者を選ぶ

このようにピラミッティングは様々な条件が揃ったときに成功する確率が上がるエントリー手法です。

難しく感じる方は1,000倍程度のレバレッジで最初の1ポジションだけでも大きな利益が狙える海外のFX口座を利用するのも1つの手です。

全ての時間足で同方向のトレンドを狙う

ピラミッティングを成功させるには大きなトレンドに波乗りしてエントリーすることです。

そのためにはトレード期間内で一番大きな時間足から最小の時間足まで、トレンドの流れが同じ方向の時にエントリーするのがポイントです。

例えば、デイトレードなら日足から1分足チャートまでのトレンドが一致するタイミングまで我慢して、一致したら最初のポジションを持ちます。

スイングトレードなら週足チャートからトレンドの方向を読み取っていきましょう。

トレンドの始まりから終わりまでを狙う

ピラミッティングはトレンドの頭から尻尾までに沿って積み増していくことでスムーズに利益を伸ばせます。

反対にトレンドの終わりやトレンドの方向に反してピラミッティングしようとしても利益が伸ばしにくいどころか、積み増したポジションによって損失を抱えることになります。

トレンドの始まりと終わりを見極め、適切なエントリータイミングでピラミッティングするには最低でも1本の移動平均線があれば十分です。

移動平均線が3本とも同じ方向の時を狙う

ローソク足だけでなく、移動平均線の方向も重要なヒントです。

短期・中期・長期の移動平均線を表示してすべてが同方向に向いている「パーフェクトオーダー」を確認しましょう。

強いトレンドのサインです。

また、移動平均線の確度も急すぎたり、緩やかすぎたりせずに斜め45度が理想です。

オシレーター系が張り付いている時を狙う

オシレーターとはMACDやRSIのことです。

強いトレンドが出ているときは各オシレーターが買われすぎ、売られすぎの指標に張り付いていながらさらにその方向に値動きを続けます。

オシレーターも合わせてチェックして勝率を引き上げましょう。

資金管理は計画的に行う

ピラミッティングでは資金管理の計画性が重要です。

計画のないピラミッティングは、ただただリスクを高めることになります。

特に、最大いくつまでポジションを追加するのかを資金と相談して決めておくことで、ポジション追加の勝負所を絞ることに繋がります。

持てるポジション数は決まってるのに狭い値幅で続けざまにポジションを追加していたら1度に全ロット追加するのとあまり変わりありません。

最初のポジションを持ったあと、さらなるトレンド継続が分かるタイミング(=ラインブレイク)を見てからポジション追加しましょう。

増し玉と共に損切りラインも移す

ポジション追加のタイミングで損切りラインを変更するのも忘れずに。

最初の損切りラインのままにしてしまうと、仮に予想に反して値動きした場合大きな損失になります。

これを避けるためには、最初のポジションと新しいポジションの間に損切りラインを移動しましょう。

感情ではなくトレードルールに従う

ピラミッティングを成功させるには感情を排してあらかじめ決めたルールに従うことです。

感情に従ってトレードすると、普通のトレードよりも損失が大きくなるリスクが高まります。

また、ピラミッティングのつもりがいつの間にかナンピンになっているケースは多いです。

ポジションを追加していくことだけに集中してしまい、目的が変わってきてしまうからです。

あらかじめエントリーやポジション追加、利確・損切りのルールを決めて、それに従うことで感情を排したトレードができます。

ピラミッティングに適したFX業者を選ぶ

ピラミッティングで稼げる利益を増やし、リスクを抑えるには海外FX業者を利用するのも手です。

最大レバレッジが1,000倍程の業者が多く、国内業者の25倍までの制限を軽々超えられます。

また、海外FX業者には追証がなく、ポジションを追加していくことで膨らんでいく損失リスクを限定できる点も魅力です。

現金を入金せずとも口座開設ボーナスでもらえる2万円を使ってトレードできるGEMFOREXのような業者もあります。

日本人トレーダーに人気のある海外FX業者をまとめた記事もありますので、興味があればご覧ください。

ピラミッティングの種類

ピラミッティングは最初に建てたポジションから徐々にロット数を減らしていくのが一般的です。

しかし、他にも3種類のピラミッティング手法があり、それぞれにメリット・デメリットがあります。

各ピラミッティングを実践して成功した有名トレーダーも合わせてご紹介します。

スケールダウンピラミッティング

リスク:小

リターン:大

スケールダウンピラミッティングが最も一般的なピラミッティングです。

スケール(規模)をダウン(下げる)していくという名前の通り、ロット数を引き下げながらポジション追加していきます。

例えば最初に10ロットのポジションを建てたら、次に5ロット、その次は2.5ロットと半分ずつ小さくしていくのが一般的です。

仮に後半に建てたポジションが含み損を抱えてもロット数が少ないため、元々の大きなポジションの含み益がサポートしてくれます。

いくつかあるピラミッティングの種類の中ではリスクが小さく、リターンが大きい方法です。

スケールダウンピラミッティングで成功した有名トレーダーにジェシー・リバモアがいます。

綺麗な三角形のピラミッティングというより、相場の状況に応じて注文数量を調節したようです。

リバモアは世界恐慌の到来をあらかじめ予測し、市場の予想とは逆行した投資で巨万の富を得た人物。

死後80年経過した現在でも彼に関する書籍は世界中の投資家に愛され、投資の教科書として愛読されています。

逆ピラミッティング

リスク:大

リターン:小

逆ピラミッティングはスケールダウンの逆、つまりロット数を引き上げながらポジション追加していきます。

後半になるにつれて想定外の値動きをした場合の含み損が大きくなりやすく、リスクが高まっていきます。

ではなぜ逆ピラミッティングという手法が存在するのか?

始めに小さなポジションを持つのは打診買いのためです。

そして想定通りの方向に値動きしたらトレンドに沿ってトレードも確信を持ったものへと変化させていく方法です。

まだ確信の持てないうちは控え目にして、大けがを防ぐということですね。

イコールポジションピラミッティング

リスク:中

リターン:中

イコールポジションピラミッティングは長方形ピラミッティングとも呼ばれます。

三角形ではなく長方形。つまり、最初から最後まで同ロット数のポジションを追加していく方法です。

同ロット数を追加していくためスケールダウンピラミッティングよりもリスクが高くなるものの、狙えるリターンも高くなります。

また、逆ピラミッティングよりもリスクが低く、リターンは高いです。

つまりいいとこどりのピラミッティング手法と言えます。

イコールポジションピラミッティングは日本を代表する伝説的トレーダーのcis氏が得意とする手法としても有名です。

cis氏は株界の伝説 230億稼いだ手法は想像以上にシンプル

リフレクティングピラミッティング

リスク:中

リターン:小

リフレクティングピラミッティングはエントリーだけでなく、利確の手じまい手順まで含めた手法です。

エントリー時は逆ピラミッティングと同様に徐々にロット数を引き上げてポジション追加していきます。

そして利確の手じまいでは徐々に利確するポジションを減らしていきます。

リフレクティングとは「反射」を意味しており、水面に反射したピラミッドのような形を指しています。

着実に利益を確定できる上、最大限に利益を伸ばせる方法です。

ピラミッティングをするメリット

ピラミッティングのメリットは主に3つあります。

FXで大きく稼げるトレーダーになるためにはピラミッティングが必要なスキルだと考えられている理由がここにあります。

狙える利益が大きい

ピラミッティングはトレンドが続く限りポジションを追加していくため、どんどん期待できる利益が増えていきます。

FXで成功しているトレーダーほどピラミッティングをうまく実践して、とことん利益を増やしています。

打診の売買ができる

ピラミッティングは初めのポジションを抑えることで打診買い(売り)ができます。

打診とは様子見のことで、本当に自分の読みが正しいか自信がなかったり、損失リスクを限定する効果があります。

仮に予想に反して値動きした場合でも1度に全力でポジションを建てるよりも損失が小さく済みます。

含み益でポジション追加できる

FXでは含み益を使ってポジション追加できます。

つまり、トレンドが続けばもともとの自己資金の許容量以上にロットを追加できるのです。

このメリットを活かして数万円から100万円以上の利益を稼いだトレーダーもいるほどです。

ピラミッティングをするデメリット

反対にピラミッティングにはデメリットとなり得る特徴もあります。

ここでは主なデメリット4つをご紹介します。

デメリットを認識しておくことでトレードの前にあらかじめ対策が練れます。

失敗した時の損失が大きい

ピラミッティングは次々にポジションを追加していくため、相場の急変動で思わぬ値動きをした場合の損失も大きくなります。

保有中のポジションすべてで含み損を抱えるという最悪の事態を避けるためにも、ポジション追加ごとの損切りラインの移動を忘れずに行いましょう。

資金管理が難しい

ピラミッティングの1番の難しさは資金管理にあります。

何ロットずつポジションを追加していくのか、いくつまでポジションを持つのか、いつ利確するのか。

計画のないピラミッティングはリスクを高めるだけです。

あらかじめエントリーから手じまいまでの道筋を立てた上でトレードしましょう。

記事前半の「ピラミッティングのやり方」を参考に繰り返し練習すれば自ずとできるようになります。

トレンド相場だけしか使えない

ピラミッティングは一方向に値動きが続くトレンド相場でのみ効果を発揮するトレード手法です。

それ以外の相場では使えないため、トレンドの発生を根気強く待ちましょう。

精神的に辛い場面が増える

トレードをしていて辛いのはポジションを持っているのに含み益がない状態です。

基本的にピラミッティングでは含み損を抱える時間は短いはずですが、ポジションを追加してからしばらくは含み益から含み損に転落する可能性をはらんでいます。

つまりポジション追加の度に精神的な負担を抱えることになります。

この損失リスクを減らして精神的にも楽にトレードできるのが、徐々にロット数を減らしていく一般的なスケールダウンピラミッティングです。

最初に建てたポジションが一番大きいため、追加ポジションが含み損になっても最初のポジションの含み益の方が大きくなります。

ピラミッティングとナンピンの違い

ピラミッティングとナンピンはポジションを追加していく点では同じです。

しかしポジションを追加する時の考え方は全くの別物です。

テクニカル分析の始祖と呼ばれるウィリアム・ギャンは自身のトレード理論をまとめた「ギャン理論」の中でこう伝えています。

ナンピンはするな。トレンドが明確な時にピラミッティングをしろ。

つまりナンピンは悪でピラミッティングは善というわけです。

なぜこの2つの評価が分かれるのか、それぞれの違いを見れば分かります。

計画性の有無

ピラミッティングはあらかじめロット数とポジション数などを決めて計画的に行うのが基本です。

一方でナンピンは予想に反して値が動いた場合にポジションを追加します。

ピラミッティングには事前の計画があり、ナンピンには計画性がないと考えられます。

計画のないトレードは損失を生みやすく、今後のトレードにも活かせません。

ポジション追加の目的

ピラミッティングは今ある利益をさらに伸ばすためのポジション追加をします。

一方で、ナンピンは含み損を小さくするためのポジション追加がメインです。

ナンピンをする時には利益を大きくするためと自分に言い聞かせるかもしれませんが、たいていの場合含み損が0になったタイミングで我慢できずに決済して逃げたくなってしまうものです。

ピラミッティングは利益追求のため、ナンピンは損失逃れのためと目的が異なり、これは精神的な違いにも表れます。

精神的な負担の度合い

ピラミッティングはポジション保有時のほとんどが含み益の状態です。

一方でナンピンは含み損を抱えている状態がデフォルトです。

実は精神的に負担が大きいのはピラミッティングの方だと考えています。

というのも、人間は今あるものを失う方が怖いもので、既に損失を抱えている状態では感覚がマヒしてさらなる損失への恐怖が弱まるからです。

ピラミッティングは含み益がある状態でポジション追加するため含み益を失うリスクが少なからずあります。

一方ナンピンは含み損の状態でポジション追加するため、失敗してもどちらにせよ損失、成功したら損失回避できるため気持ち的には気楽というわけです。

だからこそ初心者の中には無計画なナンピンをしてしまう方が多く、ピラミッティングをやろうとする方が少なくなります。

ナンピンをやめてピラミッティングができるようになれば、それだけトレーダーとして大きな成長です。

ピラミッティングはデモトレードで練習しても実際のトレード時の心理状態やチャートの動きとは異なる部分があり、勿体ないです。

かと言っていきなりリアルトレードをするのは一定のリスクが伴います。

そこで近年多くのトレーダーが活用しているのが海外FX業者の口座開設ボーナス。

実は無料の口座開設だけで1万円や2万円の取引ボーナスがもらえる証券会社がいくつかあります。

ボーナスそのものは出金できませんが、ボーナスを使って稼いだ利益はいくらでも出金可能です。

もし興味があれば下記の海外FX業者の最新ボーナスランキングを参考にしてください。

どれも信頼性が高く日本人から人気の業者です。

※利用規約を厳守の上、ご投稿ください。