今井バフェット氏は株を始めて7ヶ月で資産を4倍に増やした凄腕の個人投資家です。

投資手法は、投資の神様と呼ばれる米国投資家ウォーレン・バフェットの影響を受けた「長期集中投資」。

そんな今井バフェット氏は、コロナ禍でたった1つの銘柄に資産のほぼ全額にあたる1,200万円を集中投資したことで注目を集めています。

彼の投資手法や銘柄分析から、一見ハイリスクな集中投資でも勝てる「株式投資の勝ち方」を学びましょう。

目次

今井バフェット氏とは

今井バフェット氏はSNSやnoteで注目を集める個人投資家です。

※note:ブログサービス

数年前にサラリーマンをやめ、現在は自身で会社を経営しながら株式投資を行っています。

また、30代に向けた資産運用、仕事、ライフスタイルなどの情報共有サイト「SHARE BLOG」の運営者。

彼自身もサイト内で執筆しており、注目銘柄の株価分析や自身の投資経験などの記事を書いています。

今井バフェットの由来

名前から分かる通り今井バフェット氏は、かの有名な投資の神様ウォーレン・バフェット氏の影響を多大に受けています。

後述しますが、投資スタイルもバイアンドホールドの長期保有。

かつ集中投資で資産を急拡大させることに長けています。

まさにウォーレン・バフェットそのもの。

時折、ブログにもバフェット氏の名言を引用するなど彼の哲学が深く根付いています。

今井バフェット氏の投資実績

今井バフェット氏の投資成績は、順調な右肩上がりです。

2015年5月に株式投資を開始。

当時の初期資金は130万円でした。

同年12月には資金を490万円にし、資産は約4倍に。

約4年後の2020年1月には、目標としていた資産1,000万円を達成しています。

そして2020年、コロナ相場でさらに資産を急拡大し、年末には2,300万円に。

この1年間で資産を急拡大させた成功の秘密は、資金のほぼ全額を投じた「たった1つ」の投資先銘柄です。

今井バフェット氏が1200万円投資した1銘柄とは

今井バフェット氏の集中投資銘柄は、残念ながら確認することができません。

正確に言えば、noteで公開しているのですが銘柄情報だけ有料公開となっています。

また、その価格も29,800円と決して安価とはいえません。

有料の理由は、できるだけ誰にも教えたくないからというわけではありません。

ただ単純に情報が欲しい人だけ買えばいいからと本人は述べています。

なにも投資銘柄を知らなくても、彼のブログの銘柄分析などを見ればおのずと彼自身の銘柄の選定基準が分かってきます。

銘柄にこだわらなくても参考になる部分は十分公開しているからというのが、今井バフェット氏の考えなのでしょう。

自分も彼の全力投資銘柄に投資したいという人はnoteの購入を検討してもいいかもしれません。

ただし、今から該当の株を買ったから今後も必ず稼げるとは言えません。

今井バフェット氏のように有望銘柄を自分で選べるようになりたいと考えているのであれば、次章で紹介する彼の投資手法を真似てみてください。

今井バフェット氏の投資手法と着眼点

今井バフェット氏の投資スタイルはバイ・アンド・ホールドと呼ばれる長期投資です。

一度買ったら長期間にわたって売らずに継続保有。

目先の価格変動、評価損益は気にせず長い時間をかけて資産を増やしていく方法です。

この方法で総資産は今年1月で1,000万円、10月には2,000万円にまで達しています。

長期投資で重要なのはホールドする銘柄選び。

今井バフェット氏の銘柄分析ではファンダメンタル・テクニカルの両側面から判断します。

・ファンダメンタル分析

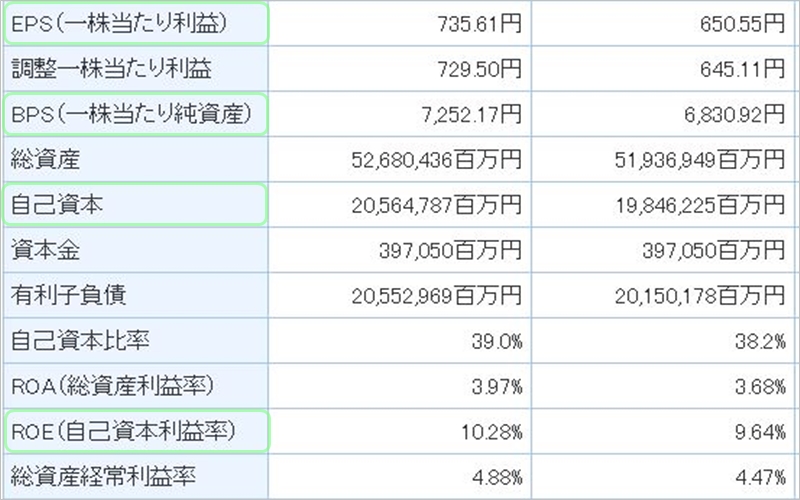

―EPS、BPS、ROE

・テクニカル分析

―長期チャート・短期チャート

それぞれ見ていきましょう。

ファンダメンタルズ分析

EPS(1株あたりの利益)

EPS(Earnings Per Share)は1株あたりにおける企業の成果利益を指します。

今井バフェット氏の視点では、当期(短期)におけるEPSの高低よりも、右肩上がりで年々上昇しているかを見ています。

長期投資を行う以上、企業が毎年利益を伸ばして成長しているかが肝になるためです。

毎年綺麗に上昇がみられる場合、長期投資に適した銘柄といえます。

BPS(1株あたりの純資産)

BPS(Book value Per Share)は1株あたりの保有している純資産を指します。

企業の安定性をはかる指標で高ければ高いほどよいとされていますが、今井バフェット氏はEPSと同じように過去に比べて数値が上昇しているかに注目しています。

年々安定性が増すことで長期的に見て成長しやすくなるためだと思われます。

ROE(自己資本利益率)

ROE(Return On Equity)は企業の自己資本でどれくらい稼ぐことができるかを見る数値です。

パーセンテージで表され、一般的に10%を超えていれば合格ラインとされています。

例に漏れず今井バフェット氏もこの10%ラインを意識しており、かつそれが毎年超えているかどうかも見ています。

加えて自己資本比率にも注目しており、ROEと並んで自己資本比率も高ければなお良しと判断しています。

その他PERなども注視

今井バフェット氏は他にも会社情報や株価、PERなど基本事項の観察にも手を抜きません。

どんな企業で強みは何か、売上高・時価総額がどれくらいかといった点も分析事項として見ています。

長期保有投資家の目線として、その銘柄が割安かどうかを判断するためにPERへも注視しています。

①Yahoo!ファイナンス

②個別銘柄ページ

③「企業情報」タブ

④「連結決算推移」

引用元:Yahoo!ファイナンスより

引用元:Yahoo!ファイナンスより

引用元:Yahoo!ファイナンス「トヨタ自動車(7203)」より

引用元:Yahoo!ファイナンス「トヨタ自動車(7203)」より

テクニカル分析

テクニカル分析では、直近1年間の短期チャートと合わせ、上場来の長期チャートも見ます。

移動平均線などのテクニカル指標で何を活用しているかは明らかにしていません。

しかし、ローソク足を見て株価が継続的に右肩上がりで伸びているかを見ます。

継続的に成長を続けているモメンタム企業は、今後も成長を続ける可能性が高いからです。

今井バフェット氏は凄腕の長期集中投資家

今井バフェット氏はウォーレンバフェットを彷彿とさせる、凄腕の投資家でした。

投資手法もバフェットそのもの。

銘柄分析の方法は理にかなっており、見習いたいところです。

記事で紹介した指標以外にも、長期集中投資における銘柄分析の方法はいくつもあります。

特に「レラティブストレングス」は銘柄の強さを測る上で重要な指標です。

銘柄判断の参考にしてください。

※利用規約を厳守の上、ご投稿ください。