ファンドラップがひどいと言われる理由は、誰でも実践できる投資信託の分散購入を代行するだけで高い手数料を得ているからです。その高額手数料体系には金融庁も警鐘を鳴らすほど。

「理想通りの利益が出ていると思い喜んでレポートを見ていたら、手数料の支払いで結局損をしていた」というケースもありました。

しかし、ご安心ください。

ファンドラップの高い手数料を超える利回りを実現して利益を残す方法はあります。

また、ファンドラップと類似した投資商品でより多くの手残り利益が期待できるものも3つあります。

目次

“ファンドラップひどい” 理由は手数料

「ファンドラップひどい」との口コミの原因となっている高額手数料、年率約5%。

内訳は以下の通りです。

- ファンドラップの運用管理費として1.5%ほど

- 投資信託の運用手数料(信託報酬)で1%ほど

- 投資信託の購入時と売却時手数料でさらに2.5%ほど

とある調査によると、2016年時点での各金融機関のファンドラップ商品の利回りは下表の通り。

※運用実績からファンドラップ手数料を差し引いた数値

| 商品名 | 利回り |

|---|---|

| 1. SMBCファンドラップ | 8.068% |

| 2. 三井住友信託ファンドラップ | 4.688% |

| 3. 野村ファンドラップ | 4.569% |

| 4. ダイワファンドラップ | 2.855% |

| 5. 日興ファンドラップ | -2.176% |

| 6. みずほファンドラップ | -3.440% |

引用元:ファンドラップ型サービスの「手数料控除後リターン」ランキングより

ファンドラップ手数料とは別にかかる投資信託に関連する手数料3.5%と日本におけるインフレリスク(年間の現金価値低下率)2%を考慮すると…

実質的な利益が残るのは利回り5.5%超のSMBCファンドラップのみだと分かります。

気づかぬうちに高い手数料を支払うことになり、運用利回りがコスト負けした結果「ファンドラップがひどい」という感想を抱く方がいるのも納得の結果です。

ファンドラップの手数料が高い訳

ファンドラップの手数料が高いのは金融機関本位の手数料設定が理由と言われています。

もともと投資信託を頻繁に売買させることで販売手数料と売却時手数料で多額の収益をあげていた金融機関。

セゾン投信CEOの中野氏いわく、2013年に金融庁が投資信託の販売体制への監督強化を発表してから、金融機関はこぞって新たな収益源の確立に動き出したと言います。引用元:東洋経済ONLINE「今はやりの「ラップ口座」はココが全然ダメ」より

この結果注力され始めたのがファンドラップです。

金融機関としては少ない管理コストで高い手数料を得ることが可能です。

最低運用額が300万円や500万円のファンドラップ商品がほとんどですから、細々と投資信託を売るよりも格段に楽に利益を得られますよね。

銀行や証券会社へ行くと熱心にファンドラップの説明をしてくれるのはこのためです。

これだけ高い手数料が設定されていても、その危うさに気が付かずにおまかせ投資に惹かれてファンドラップを契約する人は年々増加中。

手数料が高くても売れるわけですから、金融機関としても手数料を引き下げる必要がありません。

各ファンドラップの手数料比較

実際に各金融機関のファンドラップ商品の手数料率を見てみましょう。

| 商品名 | 手数料 |

|---|---|

| SMBCファンドラップ | 1.54% |

| 三井住友信託ファンドラップ | 1.54% |

| 野村ファンドラップ | 1.738% |

| ダイワファンドラップ | 1.76% |

| 日興ファンドラップ | 1.32% |

| みずほファンドラップ | 1.65% |

| 三菱UFJ信託ファンドラップ | 1.54% |

※各商品の最低投資金額での手数料(2021年7月14日現在)

あなたが検討している金融機関のファンドラップもその他のファンドラップも、どれも同じような高い手数料が設定されているのが分かります。

最も手数料が高いファンドラップと最も安いファンドラップの差はたったの0.418%。

どの商品を選んだとて手数料の高さに大差はありません。

資産運用における高手数料の怖さ

なぜここまで「手数料が高い」ことが問題になるのでしょうか。

手元に残る利益が少なくなるから?

確かにそれも1つの理由です。

しかし、一番大きな理由は手数料が資産運用における無条件のハンデになるからです。

※念のため断っておきますが、成果報酬制の場合は除きます。

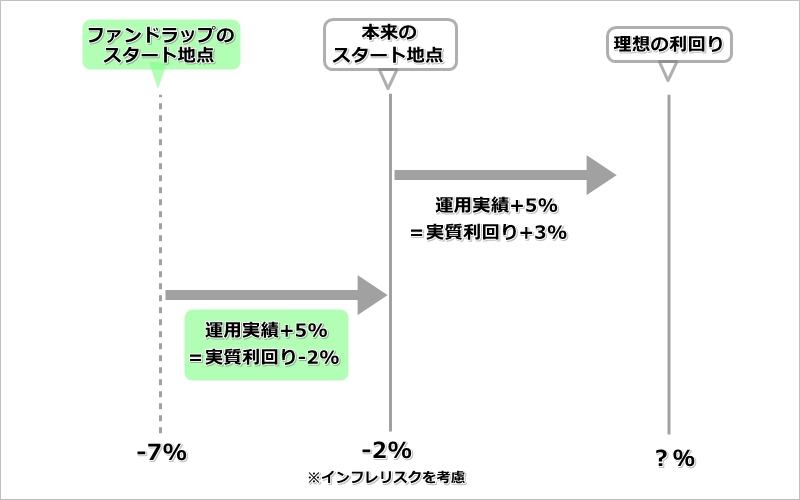

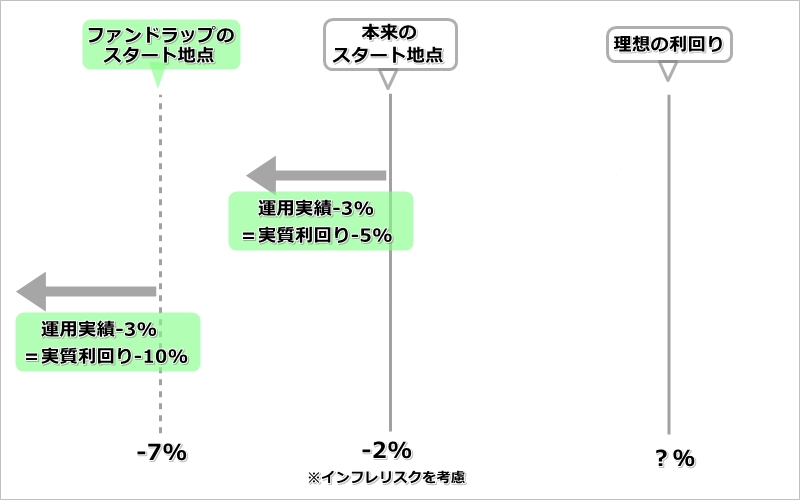

資産運用における手数料はハンデをつけてスタートラインの後ろからマラソンを走り始めるようなものです。手数料分の利益を得られるまでは資産運用のスタート地点にも達していないことになります。

ファンドラップの手数料とインフレリスクを考慮すると、年利7%分のマイナススタート。

この世の中に無数にある資産運用方法の中で平均利回りが7%を超えるものはほとんどありません。ことファンドラップ商品だけに絞るなら尚更です。

さらに、当然ながら資産運用において必ず利益がプラスになることはありません。成績がマイナスになる年もあるでしょう。

運用成績がマイナスになれば実質的な損失は-7%に上乗せされます。

手数料の高い投資商品では、スタートする前から大きなハンデを背負って運用を始めるようなものです。

では「ひどい」とまで言われるファンドラップで高い手数料をすり抜けて運用収益を獲得するにはどうすれば良いでしょうか。

ファンドラップの高い手数料の回避方法

ファンドラップの高い手数料に負けずに運用して利益を獲得する方法は2つあります。

- 利回りの高いファンドラップ商品を選ぶ

- 利回りの高い資産に投資するファンドを選ぶ

当然と言えば当然ですが、ファンドラップを利用して資産運用でお金を増やしたいなら実績利回りの高いファンドラップ商品を選ぶことです。

手数料はどこの金融機関でもほとんど横並び。

であれば、過去の実績の高い商品を利用するのが最も利益が残る可能性が高いでしょう。

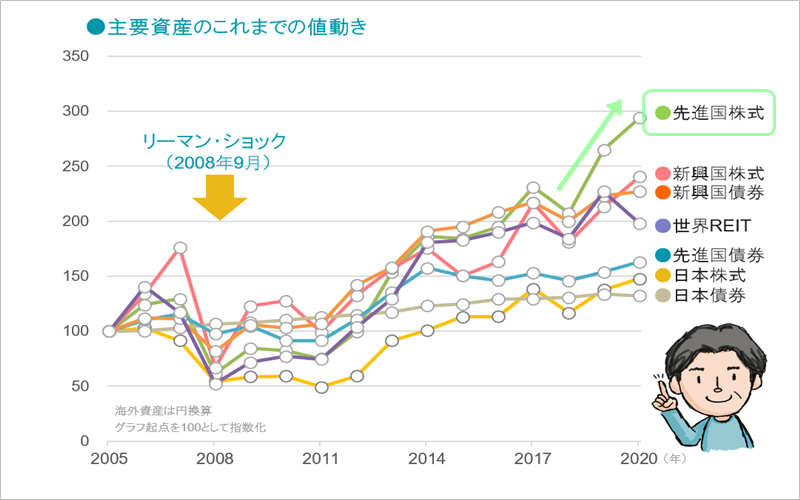

また、ファンドラップに組み込む投資信託のファンドは「先進国株式」の比率を高めるのもポイントです。

国内外の株式、債券、REITなど複数ある投資先資産の中で最も成長率が高いのは先進国株式。

※テーマ型投信を除く

引用元:nikko am「2. 株と債券とREITの過去の動きは?」より

引用元:nikko am「2. 株と債券とREITの過去の動きは?」より

高い利回りを追求したいなら先進国株式の資産比率を高めるのがオーソドックスなやり方です。

ただしポートフォリオにおける株式資産の比率が高くなるにつれリスク度合いも高まる点には注意が必要です。

もし「どうしてもファンドラップで運用したい」という気持ちがないのであれば、リスク管理も一任しつつ高い利回りで資産を増やせる他の選択肢を検討してみる手もあります。

ファンドラップ同様の投資商品3種類

ファンドラップと同じように資産運用をお任せで行える投資商品が3つあります。

投資のハードルが低い順に並べると下記の通り。

- 投資型クラウドファンディング

- ヘッジファンド

- プライベートバンク

それぞれの特徴を解説します。

投資型クラウドファンディング

投資型クラウドファンディングは比較的新しい金融サービスです。

いくつか種類があり、以下はその一例です。

- 株式投資型クラウドファンディング

- 不動産投資型クラウドファンディング

- ソーシャルレンディング

それぞれ投資先の商品は異なるものの、共通点は複数の投資家で資金を集めて共同で1つの案件に投資すること。

このため投資資金は1万円からのサービスが多く敷居が低いです。

利回りは5~12%ほどと案件によりさまざま。

仮に5%の利回りだったとしても手数料はほとんどかからないため、利回りのほとんどが手元に残る計算になります。

投資家がすることと言えばどの案件に投資するかを決めるだけですので、ファンドラップ同様に複雑な知識を必要としません。

ヘッジファンド

ヘッジファンドは富裕層から人気の投資先です。顧客資金を預って代わりに運用を行います。

人気の秘密は何と言ってもその高い運用収益。平均利回りは10%を超えます。

投資信託やそれを束ねたファンドラップとは異なり、上昇相場でも下落相場でも利益を追求した運用を行うことで高い利回りが実現しています。

ではなぜそんなにも優れた投資方法があまり公になっていないのか。

理由は主に2つです。

- 国内にはまだ広く普及していないから

- 顧客対象が富裕層に限られていたから

ヘッジファンドは海外発祥の運用会社であり、日本ではあまり普及していませんでした。

また、顧客対象は1億円以上の金融資産を持つ富裕者または企業に限られていました。

ところが近年では国内ヘッジファンドの登場や顧客ターゲット層が低下してきたこともあり、ファンドラップを検討する方の代替案の1つとして認知され始めています。

ヘッジファンドとはどんな投資先なのか詳しくは別記事で解説します。

プライベートバンク

ヘッジファンドが富裕層向けならば、プライベートバンクは超富裕層向けです。

個人の顧客に対し専門のバンカーが担当し、資産管理や運用を行います。

プライベートバンクを利用できるのは該当のプライベートバンクへ一定の額の資産を預け入れしている人だけ。

銀行によって異なりますが、最低でも1億円以上の資産が必要になります。

事業承継や相続のサポートもしてくれるため、主に経営者の方の利用が多いサービスです。

※利用規約を厳守の上、ご投稿ください。