連続する2本のローソク足の形を見て、値動きの流れが一転するサインを読み取れる包み足。

包み足を見つけられれば相場の天井(高値)で売り、大底(安値)で買う理想のトレードが成功する確率をグッと引き上げられます。

信頼性の高い包み足の見極め方や定義、そして包み足と合わせて確認することで勝率を引き上げられる転換サイン4つをチェックして、実際の相場で使えるようになりましょう!

目次

包み足とはローソク足2本で分かる相場転換サイン

FXの包み足とは連続する2本のローソク足から成立するチャートパターンで、相場の転換点を示しています。

2本目のローソク足が1本目のローソク足を包むような形のことを言います。

高値圏での包み足はその後下落に転じるサイン、安値圏での包み足はその後上昇に転じるサインとなります。

包み足の出現を確認したら高値なら売り、安値なら買いの注文をしておけば値動きの流れの始まりからエントリーできるため広い値幅を狙えます。

相場では「頭と尻尾はくれてやれ」とは言われますが、包み足に気付ければ相場の頭も逃さずに1トレードあたりの利益を大きくすることもできます。

包み足の検証結果”勝率80%?”

包み足のようなローソク足の形状を利用したチャートパターンはあくまで傾向を示したもので、100%傾向通りに値動きするとは限りません。

では、包み足を根拠にトレードした場合、勝率は何%ぐらいになるのでしょうか?

ここではデイトレードで使われることの多いドル円(USDJPY)の1時間足チャートを例に、直近のチャートに出現した包み足のその後の値動きデータを調査しました。

出典:TradingView「米ドル/円チャート」より

チャートツールのTradingViewでドル円1時間足チャートを表示

・上昇トレンド中では下落方向への包み足

・下降トレンド中では上昇方向への包み足

計50箇所をカウント対象とし、包み足出現後に1時間足チャートでのトレンドが転換した回数を計測

【調査結果】

成功:40回

失敗:10回

【気づき】

包み足は急激な相場転換の起点になりやすい

結果として、包み足の出現後は80%(50分の40)の確率でセオリー通りに値動きする結果になりました。

相場状況など様々な要素によって機能のしやすさは変わりますが、少なくとも50%以上の確率で成立しそうです。

FXはいろいろな根拠を組み合わせて限りなく極限まで信頼性の高いトレードができるのが理想です。

その点で包み足は役立つ1つのトレード根拠に十分なり得ると言えるでしょう。

また、今回の検証で得た気づきとして包み足は急激な相場転換を示すサインになるという点があります。

それまで続いていた一方向の値動きを急激に反転させるほどの力強さがあるということです。

なぜ包み足の後にこのような値動きになるのか、包み足が起こる理由をダウ理論の観点から掘り下げて見ましょう。

包み足が発生する理由

トレンド(値動きの流れ)の転換サインとされる包み足。なぜたった2本のローソク足でトレンドの転換を読み取れるのでしょうか?

包み足は2本の連続するローソク足で形作られるチャートパターンですが、実は目線を下位足のローソク足に向けるとさらに細かい複数のローソク足の値動きで明確にトレンド転換していることが分かります。

言葉で説明するよりも実際のチャートを見てもらいましょう。

まずこちらが1時間足チャートに出現した包み足です。

出典:TradingView「米ドル/円チャート」より

この1時間足の包み足の前後の値動きを5分足チャートで見てみると…。

出典:TradingView「米ドル/円チャート」より

高値が更新されていく上昇トレンドから直近の安値を割って下降トレンドへ転換していることが分かります。

これが100年以上相場の法則として支持されているダウ理論に基づいたトレンド転換の見分け方です。

つまり、包み足というのは下位足でのダウ理論に基づくトレンド転換を上位足のローソク足2本に集約させた形なんですね。

トレンド転換を確認した上で、新しく発生したトレンドの方向に乗ってトレードできるので勝率が高くなりやすいのも当然です。

後は正しい包み足の見分け方が頭に入っていれば即戦力として十分使えるでしょう。

どれだけ包み足自体の勝率が高くても包み足とそうでないローソク足を見間違えたらその分だけ勝率が下がります。

正確な包み足を見分けられるように包み足の定義を押さえておきましょう。

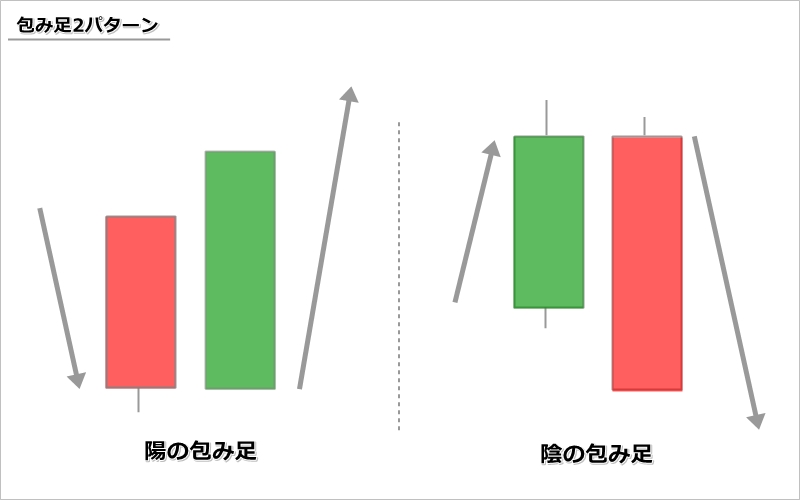

包み足の定義

FXにおける包み足の定義は2本目のローソク足の方が1本目より長く、1本目と違う方向に値動きしていることです。

包み足でのヒゲの扱い

包み足ではローソク足のヒゲは見ずに実体だけで判断します。

その理由は下位足のチャートを見れば分かりやすいです。

以下の例は極端な形ですが、1本目のローソク足よりも2本目のローソク足のヒゲの方が長く、上昇から下降への転換のように見えるかもしれません。

出典:TradingView「米ドル/円チャート」より

しかし解像度を上げて15分足チャートを見て見ると、長いヒゲを作った原因は一時的な下落からすぐに上昇方向へリバウンドしたことでつくられたものだと分かります。

出典:TradingView「米ドル/円チャート」より

ローソク足の実体で1本目を包み込んでいるのか、ヒゲだけなのかによって値動きの方向性や勢いは全く別物です。

包み足を活用したトレード手法

包み足を使ってトレードしたいなら包み足の形だけを見てトレードの判断をするよりも、包み足が出現する場所にもこだわるとさらに勝率が高められます。

ここでは以下の2つのポイントに現れる包み足を狙ってエントリーの根拠とするトレード手法を見ていきましょう。

- トレンドの押し目

- チャネルの転換点

どちらも日々チャートを眺めていれば必ず現れるので早速今日から使えるかもしれません。

トレンドの押し目を狙う手法

まずはトレンドの押し目を狙うトレード手法です。

ダウ理論に基づくとトレンドというのは高値を切り上げていくのが上昇トレンド、安値を切り下げていくのが下降トレンドです。

トレンドは一直線にまっすぐに進むのではなくジグザグと波打ちながら値動きしていくものです。

この波のうち一時的な値動きの停滞のことを「押し目」と呼び、トレンドに乗ってトレードする際の理想のエントリーポイントとされています。

出典:TradingView「米ドル/円チャート」より

さらに、押し目の中で包み足が出現すれば押し目の中でも安値でエントリーできるポイントのサインです。

理想的な位置からポジションを持つことができ、利益を伸ばしやすい手法です。

今回は上昇トレンドの押し目で安値を狙う方法を記載しましたが、下降トレンドでの高値を狙う際も同様です。

チャネルの転換点を狙う手法

次に、包み足を見てチャネル内の値動き転換の信頼性を引き上げる方法を見ていきます。

チャネルとはローソク足の高値や安値同士を結んだラインを同じ角度で2本引いたときに、そのラインの中で値動きが収まっている状態を指します。

実際のチャートでは以下のような場面です。

出典:TradingView「米ドル/円チャート」より

チャネル内ではラインからラインまでを往復するように値動きする傾向にあります。

この傾向を利用すれば片方のラインにタッチしたら反対方向に向かってエントリーすれば簡単に稼げることになります。

ただ、いずれチャネルラインをブレイク(突き抜け)する時は必ず来ます。

ラインで跳ね返ると予想してエントリーしたところ、跳ね返らずにそのままブレイクした。というのはよくある話し。

そこで、ブレイクをせずにチャネルラインで跳ね返る確率が高い値動きを判断するのに包み足が使えます。

ラインで跳ね返ろうとする力が働くとき、そのサインはライン付近のローソク足に現れます。

出典:TradingView「米ドル/円チャート」より

チャネル内のライン付近に包み足が出現すれば、トレンド転換しラインで跳ね返るサインです。

チャネルラインの引き方は別記事でチャートツールの操作方法から解説していますので不明点があれば参考にしてください。

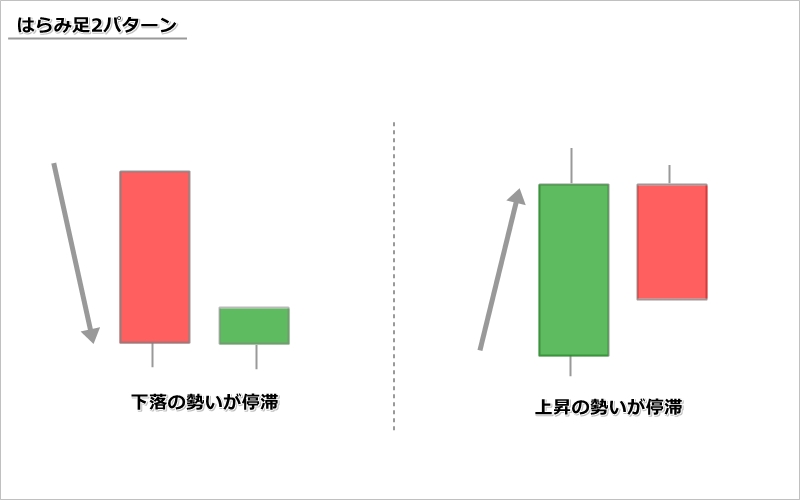

包み足に似たチャートパターン”はらみ足”

包み足と似た形のチャートパターンにはらみ足があります。

はらみ足も2本の連続したローソク足の形から判断でき、トレンド転換のサインとなります。

サインの強さとしては2本目のローソク足の勢いから分かる通り、包み足の方が力強いです。

はらみ足1つだけで相場の転換点と判断するのは根拠に欠けるため、合わせて他の相場転換サインもチェックした方が勝率が引き上げられます。

包み足・はらみ足と合わせてチェックしたい相場転換サイン

包み足やはらみ足のように相場の転換サインとして機能するチャートパターンをいくつかご紹介します。

複数の根拠が出現してからエントリーすることで勝率を極限まで引き上げられます。

ここでは相場が転換する際に早いタイミングで出現しやすいものから順に見ていきましょう。

- ピンバー

- ダブルボトム・ダブルトップ

- 三尊・逆三尊

- ゴールデンクロス・デッドクロス

後半になるにつれて相場転換の根拠として力強いものの、出現するまで時間がかかりエントリーは遅くなります。

値幅を取るか、勝率の高さを取るかそれぞれの好みによって根拠とするサインを組み合わせるのが良いでしょう。

ピンバー

ピンバーはローソク足1本の形を見て相場転換サインを読み取れるパターンです。

安値圏での長い下ヒゲや高値圏での長い上ヒゲを指しています。

出典:TradingView「米ドル/円チャート」より

サポートラインやレジスタンスライン、チャネルラインの付近でピンバーが出現するとさらに力強い反転サインとなります。

ピンバーのようにローソク足1本1本の形が表す値動きのことをプライスアクションと呼び、ピンバーの他にも様々な種類があります。

ダブルボトム・ダブルトップ

ダブルボトムは安値圏に出現し、ダブルトップは高値圏に出現する相場転換サインです。

出典:TradingView「米ドル/円チャート」より

ダブルだから必ず「W」の形で出現するわけではなく、ダブルボトムなら安値を2回、ダブルトップなら高値を2回付けて反転します。

それぞれの最安値や最高値の頂点で包み足やはらみ足が出現しやすくなっています。

三尊・逆三尊

三尊は高値圏、逆三尊は安値圏に出現し、ダブルボトム・ダブルトップよりも山が1つ多い形になります。

真ん中の山が最も高い頂点になるのが特徴です。

出典:TradingView「米ドル/円チャート」より

三尊・逆三尊でもそれぞれの山の頂点になるローソク足が包み足やはらみ足になる可能性が高いです。

ゴールデンクロス・デッドクロス

ゴールデンクロス・デッドクロスは世界中で最も多くのトレーダーに使われているインジケーターである移動平均線を活用したチャートパターンです。

FXだけでなく株や仮想通貨などチャート分析ができる投資対象のすべてで活用できます。

出典:TradingView「トヨタ自動車(7203)」より

一般的な設定で表示される移動平均線のクロスは、既に相場が転換してから成立することが多いです。

このため転換サインというより、相場転換が確かなものであるという確証を得るために使う方が適切であると考えています。

あらかじめ他の転換サインを根拠としてトレードし、クロスも確認できたらさらにポジションを追加するという使い方もできます。

移動平均線の設定の仕方や使い方は別記事を参考にしてください。

※利用規約を厳守の上、ご投稿ください。